【天创分享】投行资讯直通车第9期

并购之2018

2018年已近尾声,年初时,考虑到IPO审核从严、政策收紧、二级市场持续低迷、债市亦遭遇寒冬、违约频发,市场曾普遍预期2018将是并购大年。

2018下半年来,监管层面关于并购交易的利好政策也是密集出台:

从市场反应来看,2018年各季度并购交易完成规模呈现环比下行的趋势,一方面是受并购交易长周期的影响,市场对于新政策的解读和实施也需要时间消化;另一方面,二级市场的低迷对上市公司的并购交易产生了一定的消极影响。

根据wind截至12月上旬的统计数据,2018年完成并购共计6724起,累计交易对价1.77万亿,年化后的交易金额与2017年度的1.97万亿基本持平,但是交易数量较2017年度5807起有较大增长。

从并购分布的行业来看,2018年交易对价总额前三的行业分别为材料(化工材料、金属及非金属材料)2500亿、工业(机械及电气设备、建筑工程)2000亿,房地产开发及经营2000亿,与2017年相比,披露交易规模涨幅较大的行业包括汽车及零部件(金额较大的交易包括世纪华通拟298亿收购盛跃网络、北汽新能源288亿元借壳上市)、互联网零售(阿里巴巴95亿美金收购饿了么)以及半导体产品和设备(韦尔股份拟135亿收购北京豪威、思比科和视信源,闻泰科技114亿收购安世半导体)。

从交易分布的地域看,北京、广东、浙江、上海四省合计交易金额约9000亿元,占全部交易总价的一半;天津市2018年以来并购交易累计54起,总金额340亿元,在全国省级区划中位列第17位,金额较大的交易包括海航科技75亿收购当当网(终止)、融创地产63亿收购万达文旅、广宇发展36亿收购天津及福州鲁能、国机汽车拟31亿收购中汽工程等。

从交易规模看,对价1亿元以下的交易数量占比约为50%,但是其对应的交易总价占比不到3%,10亿元以上尤其是50亿以上的头部大额交易,决定了当年并购交易的整体态势;股权变动比例30%以下的交易占比约为60%;横向整合目的的并购占比约为40%,其他主要目的包括战略合作、资产调整、多元化等;最常用的并购方式包括协议收购(金额占比约为50%)、发行股份(金额占比约30%)以及二级市场收购(金额占比约10%);从支付方式看,现金支付对价占比近70%。

从上市公司的角度分析,2018年上市公司披露的重大资产重组共计440起,其中已完成的交易158起,交易总对价5435亿元。

整体来看,受监管、贸易和关税等政策不确定性影响,全球企业并购活动整体均有所放缓,但市场参与各类主体的并购欲望和意愿都是非常强烈的,12月9日举行的2018中国并购年会上,有专家认为:如果相关利好政策能够延续,二级市场再有所复苏,2019年并购交易尤其是上市公司的并购重组将彰显乐观预期。

监管动态

整个11月份,发审委共召开11场发审会,平均每周三场,共涉及22家公司的发行申请,其中可转债申请11家、通过9家,过会率81.82%;配股1家,过会1家,过会率100%;首发10家,过会9家,未通过1家,过会率90%,达到2018年单月过会率的峰值。

整个11月份,并购重组委共召开8场审核会,涉及19家上市公司发行股份购买资产,19家均获通过,通过率为100%,较快的审核频次和持续攀升的通过率形成了较强吸引力,截至12月上旬正常再审的并购重组交易共计84起,其中11月以来报审交易26起,较以前月份的增幅较大。

最新排队企业情况概览

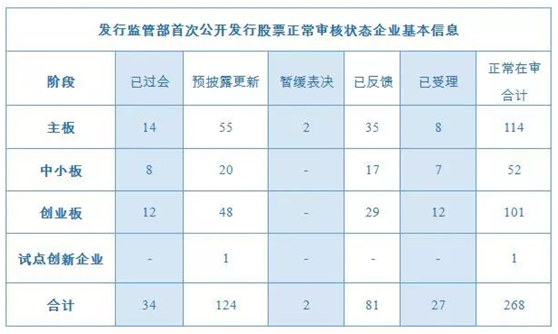

截至12月7日,IPO正常在审企业较1月前增长9家,总量基本持平。